2021年是正荣地产“新三年战略”收官之年,其不仅要解决剔除预收款后的资产负债率“踩线”问题,还要合理降低融资成本。该公司最终能否圆满收官,或取决于区域战略的深度

《投资时报》研究员 王子西

2018年进入“千亿元俱乐部”,次年提出“新三年战略”。对于正荣地产集团有限公司(下称正荣地产,6158.HK)而言,其近几年的业务看似走得稳键,但漂亮业绩数字的背后该公司或已显疲态。

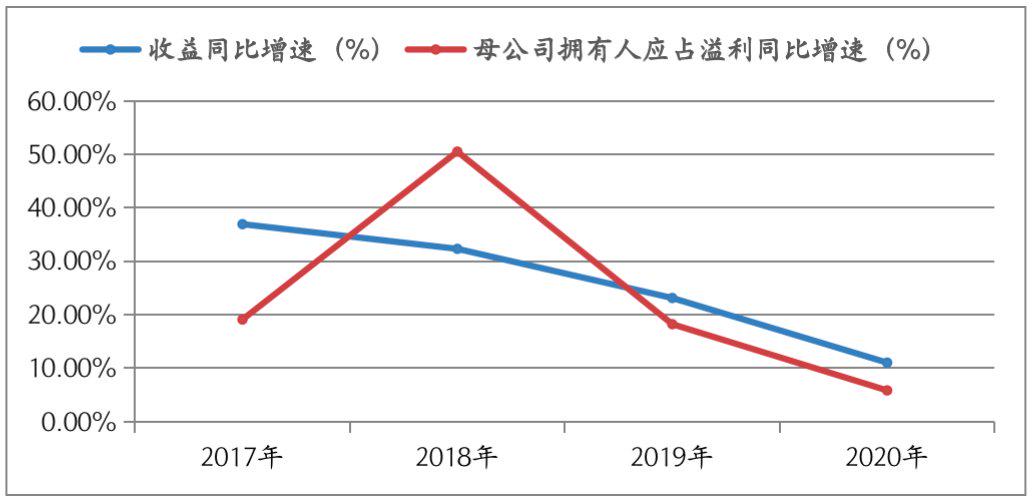

正荣地产近日披露的2020年度业绩显示,其收益与母公司拥有人应占溢利分别为361.26亿元、26.51亿元,均较上年有所增长。但对比近几年数据可以发现,其收益同比增速已由2018年的32.3%降至2020年的11.0%;其母公司拥有人应占溢利的同比增速则由50.5%降至5.8%。

不仅如此,拉长时间线来看,该公司毛利率也持续走低,全年合约销售金额及合约销售建筑面积的同比增速都已大为放缓。

事实上,2021年是正荣地产“新三年战略”收官之年,其不仅要解决剔除预收款后的资产负债率“踩线”问题,还要合理降低融资成本,而其最终能否圆满收官,或也取决于其区域战略的深度。

在二级市场,正荣地产业绩公布后的次个交易日即3月29日,其股价上涨7.29%,收于5.59港元/股,但此后该股逐步下跌,截至4月9日收于5.33港元/股(前复权),日跌幅达3.44%。

正荣地产近半年股票走势(单位:港元)

数据来源:Wind

毛利率持续走低

近日,正荣地产披露2020年度业绩,公告显示,截至2020年12月31日,正荣地产实现收益361.26亿元,同比增长11.0%;溢利为35.59亿元,同比增长15.0%;母公司拥有人应占溢利为26.51亿元,同比增长5.8%。从数据来看,显然正荣地产业绩实现“双升”,但若细加分析,可以发现,其收益及母公司拥有人应占溢利的同比增速已经明显放缓。

《投资时报》研究员查阅以往年报留意到,2018年、2019年,其收益分别为264.53亿元、325.58亿元,同比增速为32.3%、23.1%;而其母公司拥有人应占溢利为21.21亿元、25.06亿元,同比增速为50.5%、18.2%。很明显,三年下来,不仅其收益同比增幅下滑约21.3个百分点,母公司拥有人应占溢利增速更是由中高位置的“双位数”下落到了“个位数”。

事实上,伴随业绩增速的放慢,近几年来,正荣地产的毛利率也呈现逐年下降态势。2018年,正荣地产的毛利率为22.8%,较上年同比上升1.7个百分点,而在此之后,其毛利率便开始持续走低。2019年,其毛利率水平降至20.0%;时至2020年,毛利率进一步下滑,收到19.1%。

对于其2019年、2020年毛利率下降的原因,正荣地产均表示,是由于年度内平均售价较低的建筑面积占总交付建筑面积的比例增加所致。

正荣地产近几年业绩同比增速

数据来源:公司年报

合约销售增速放缓

正荣地产于2018年在港交所上市交易,其上市次年,该公司提出“新三年战略”,把实现“高质量发展”作为首要目标,同时要重视财务稳健、规模和利润共生。

值得注意的是,近几年来,其合约销售金额及合约销售建筑面积虽逐年走高,但同比增速却大为放缓。

数据显示,2018年至2020年,正荣地产的合约销售金额为1080亿元、1307亿元、1419亿元,同比增幅分别为54.0%、21%和8.6%;而其合约销售建筑面积分别为644.30万平方米、843.95万平方米、890万平方米,同比增速为69.8%、31.0%和5.4%。显然,对于正荣地产而言,“新三年”战略的首年及攻坚之年,其合约销售规模虽持续增长,但较之2018年,两项增速指标均已下落了几十个百分点。

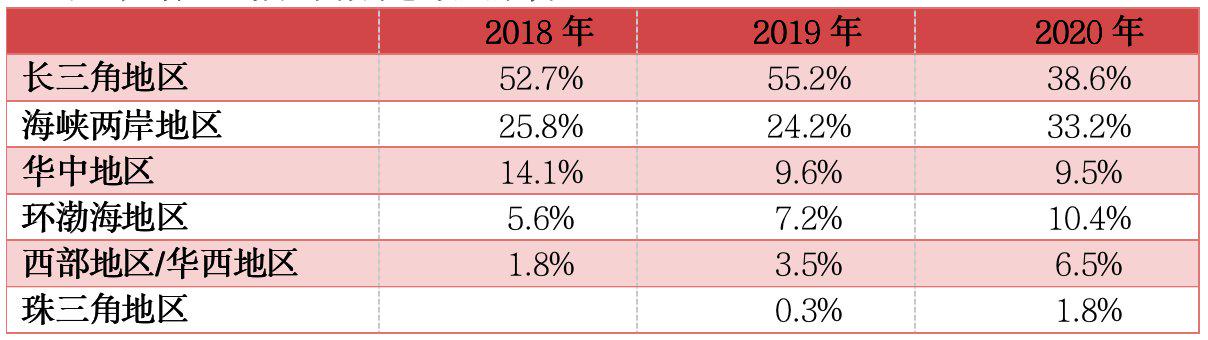

事实上,在土地投资方面,正荣地产走的是区域深耕路线。2020年度,正荣地产在全国21个城市新增46幅土地,而新增的土地储备中,分别有43%、31%位于长三角及海峡两岸区域。可见,其对这两块区域的看重。不过,对比近几年数据,可以发现,该公司各区域的经营情况已经发生了微妙的变化。

《投资时报》研究员查阅过往年报注意到,从各地区合约销售总额的贡献占比来看,海峡两岸地区的贡献占比已由2018年的25.8%波动提升到2020年的33.2%;长三角地区则从52.7%降到38.6%。有分析人士认为,正荣地产的业务区域色彩较浓,而房企体量想要做大做强,最终要走全国化路线。

正荣地产各区域合约销售总额贡献占比

数据来源:公司年报

踩中“一条红线”

另外,从费用端来看,在正荣地产跨入“千亿俱乐部”之时,占据其开支大头的销售及分销开支、行政开支也呈现出逐年走高态势。尤其是行政开支,由2017年的6.65亿元增至2019年的12.14亿元,同比增幅达39.2%、47.6%和23.8%。

时至2020年,该公司销售及分销开支、行政开支分别为11.60亿元和11.38亿元,同比变动幅度为19.3%和-6.3%。从数据来看,这也是其近几年行政开支首次下降的一年;但对比收入增速,显然,其销售及分销开支的同比增幅超出收益增速8.3个百分点,说明该年度公司的销售及分销力度再次加大。

在债务端,截至2020年12月31日,正荣地产的净债务率为64.7%,现金对短期债务比为2.2倍,两项指标均达标。但根据其业绩公告,正荣地产合约负债为608.67亿元,较2019年的387.98亿元增加56.9%。本报告期内,其总负债、总资产分别为1837.83亿元、2213.86亿元,按此计算,截至2020年末,其剔除预收款后的资产负债率达76.6%,踩中“一条红线”。

而截至2020年末,其债务加权平均融资成本为6.5%,较上年的7.5%下降一个百分点。但是对比同行业其他公司可以发现,2020年,龙光集团(3380.HK)全年新增融资成本为5.45%,而龙湖集团(0960.HK)平均融资成本为4.39%,碧桂园(2007.HK)总借贷的加权平均借贷成本为5.56%,均低于正荣地产。

对于其预计何时能“零踩线”,以及是否考虑其他融资计划,《投资时报》研究员电邮沟通提纲至公司相关部门,但截至发稿,该公司没有给予回复。

事实上,2021年是正荣地产“新三年战略”的收官之年,其能否圆满收官,不仅取决于其能否降低经营费用和融资成本提升其利润空间,或还取决于其区域步伐的深度。

相关文章