为进一步拓展市场份额,近几年,科伦药业市场开发及维护费用在销售费用中的占比居高不下,近三年平均值高达90%

《投资时报》研究员 林申

一度被称为“小恒瑞”的四川科伦药业股份有限公司(下称科伦药业,002422.SZ)年度业绩不佳。其2020年年报数据显示,期内营收及归母净利润双双下滑。其中,营收同比减少6.65%,归母净利润同比下降11.57%。

与此同时,该公司还披露了2021年第一季度业绩情况。数据显示,今年第一季度,科伦药业分别实现营收41.51亿元,同比增长17.35%;实现归母净利润1.75亿元,同比上涨701.49%。《投资时报》研究员注意到,其业绩虽然已较2020年同期有所回升,但与2019年同期42.88亿元的营收及3.36亿元归母净利润相比,仍有一定距离。

截至2020年12月31日,该公司拥有606个品种共1020种规格的医药产品。其中,130个品种共300种规格的输液产品、414个品种共656种规格的其它剂型医药产品、62个品种共64种规格的原料药,以及12个品种的抗生素中间体,6个品种共13种规格的医用器械。

在产品获批上市领域,该公司2020年共计23项产品获批上市,24项申报生产,且自2017年至2021年4月24日,合计获批上市75项,开展了20项创新药物临床研究,有57项处于申报生产阶段。

可以看到,科伦药业在产品数量及产品获批上市方面均具有一定成果,但新药研发创新具有高投入、周期长、成功率低的属性,在研发过程中的任何决策偏差、技术失误都可能对药物研发造成重大不利影响,进而影响相关产品面世。

近年来,科伦药业市场开发及维护费用在销售费用中的占比也居高不下。对此,科伦药业向《投资时报》表示,在医药行业集采持续推进的大背景下,成本控制在企业核心竞争力中扮演了愈发重要的角色。公司将通过财务、人力资源、研发等多种手段来提升运营效率、控制各项费用。

大输液行业增速趋缓

年报数据显示,2020年,科伦药业输液产品产销量及营收均呈现出下滑的趋势。

具体来看,报告期内,其输液产品营业收入为80.31亿元,同比下降19.75%;销售量为37.56亿瓶/袋,同比下滑16.86%;生产量为36.57亿瓶/袋,同比减少17.78%。

这与我国大输液行业整体政策保持高压态势有一定关系。据前瞻产业研究院统计数据显示,2013年,我国大输液产量达到134亿瓶/袋,此后受“限抗令”、“限输令”等政策及国内大环境影响,大输液产量增长率总体呈现下滑趋势,至2019年已经降至约110亿瓶/袋。同时,考虑到各地“能口服不肌注,能肌注不输液”用药原则的推行,大输液产品消费量近年来也逐步下滑。

在此背景下,为进一步拓展市场份额,近几年,科伦药业市场开发及维护费用在销售费用中的占比也居高不下。

据Wind数据显示,2016年—2020年,该公司市场开发及维护费用占当期销售费用的比重分别为69.51%、85.98%、91.05%、87.4%及91.6%,算数平均值为85.11%,而近三年上述比重的算数平均值则高达90.02%。

对于如何看待市场开发及维护费用在销售费用中占比过高,以及未来如何控制市场开发及维护费用占比的进一步增长等相关事宜,科伦药业向《投资时报》研究员表示,公司围绕成本控制,强化“质量+成本”综合竞争优势,建立起了覆盖公司全产业链的信息系统,后续将通过财务、人力资源、研发、营销、采购库存、生产过程管理等信息化、数字化建设来提升运营效率、控制各项费用。

营收净利双降

2020年,受新冠肺炎疫情影响,输液发货量大幅下降对科伦药业业绩造成不利影响。

据年报数据显示,报告期内,该公司分别实现营业收入164.64亿元,同比下降6.65%;归母净利润为8.29亿元,同比减少11.57%。可以看到,其营收及归母净利润呈现出双双下滑的趋势。

若将时间维度拉长,《投资时报》研究员注意到,自2010年上市至2020年,该公司仅有四年归母净利润为两位数,其余七年归母净利润绝对值仅为个位数,且最低曾降至5.85亿元;同时,其归母净利润同比增速波幅也相对较大,最高点与最低点相差近100个百分点。

对于归母净利润同比增速波动较大的现象,科伦药业称“主要因为公司加大研发力度,研发投入逐年增长所致”。

对此,《投资时报》研究员查阅Wind数据注意到,2018年至2020年,该公司研发费用以及研发费用占营业收入的比重全部处于上行通道。其中,研发费用分别为8.85亿元、12.86亿元、15.27亿元,研发费用占当期营业收入的比例分别为5.41%、7.29%、9.27%。

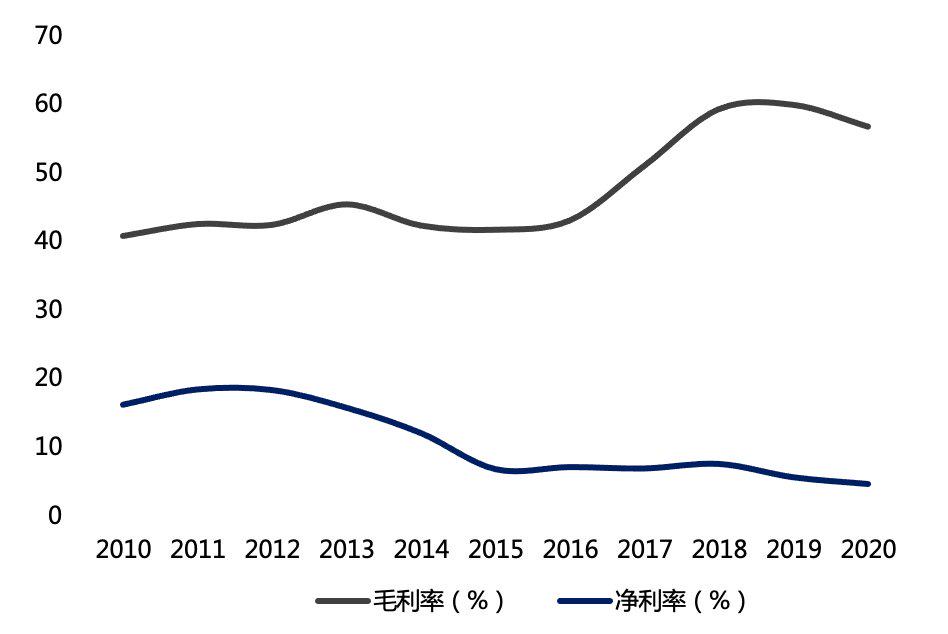

此外,科伦药业毛利率亦总体呈现上升趋势,已由2010年的41.05%增长到2020的57%,且近3年基本稳定在58%左右;净利率则由2010年的16.43%下降至2020年的4.81%,且近两年处连续下降态势。

科伦药业2010年至2020年毛利率及净利率情况

数据来源:根据公司公开资料整理

速动比率下滑

除此之外,《投资时报》研究员注意到,作为一家持续研究开发生物大分子药物、创新小分子药物的医药企业,近些年,科伦药业资产负债率不仅整体处于上升通道,且远高于行业中位值及平均值。

据Wind数据显示,该公司资产负债率已经由2010年的19.78%大幅上涨至2020年的56.22%。截至2021年一季度末,其资产负债率为55.62%,虽然较2020年一季度小幅下降1.94个百分点,但整体仍处于较高位置。

若与行业对比来看,数据显示,2020年及2021年第一季度,行业内可比公司资产负债率的平均值分别为31.99%、31.38%;中位值分别为28.14%、27.61%,均明显低于科伦药业相应数据表现。

同时,其速动比率已由2010年的3.82倍大幅下滑至2020年的0.92倍;横向对比来看,近三年,该公司速动比率的算数平均值仅为0.86倍,不仅低于可比上市公司2.46倍的平均值,且与头部企业江苏恒瑞医药股份有限公司(下称恒瑞医药,600276.SH)7.39倍的平均值仍有较大差距。

对于这是否从一定程度上说明了该公司偿债能力低于行业平均水平等情况,科伦药业表示,“截至2021年一季度末,公司货币资金余额约26亿元,银承余额约12亿元,存量资金充裕,且已取得未使用银行授信约34亿元;同时,截至目前,公司已注册未发行中票额度10亿元,已注册未发行超短融额度13亿元”。

参与评论