保利地产2020年营业收入、归母净利润、签约金额增速为过去几年的最低水平。与此同时,其毛利率走低,经营活动产生的现金流量净额大降六成。尽管已居“绿档”房企行列,但其现金短债比、流动比率、速动比率在2020年均有下降

《投资时报》研究员 黄凤清

2020年,保利发展控股集团股份有限公司(下称保利地产,600048.SH)实现签约金额5028.48亿元,终于跻身“5000亿俱乐部”,比此前定下的目标延迟一年。且保利地产2020年“成绩单”也稍显平淡。

该公司近日发布的年报显示,其2020年营业收入、归母净利润、签约金额增速为过去几年的最低水平,在“招保万金”四大传统房企中,其营收及销售额增速亦处于落后位置。

与此同时,该公司毛利率有所下滑,经营活动产生的现金流量净额大降六成。尽管已居“绿档”房企行列,但其现金短债比、流动比率、速动比率在2020年均有所下降。

值得关注的是,其“重回前三”目标几年来迟迟未能实现。据克而瑞发布的《2020年中国房地产企业销售TOP200排行榜》显示,在全口径金额排名中,保利居第五位,与第三位仍有约2000亿元的距离。

针对部分财务指标下滑、“重回前三”时间表等问题,《投资时报》研究员日前向保利地产电邮沟通提纲,但截至发稿尚未收到公司回复。

艰难“回三”路

公开资料显示,保利地产是中国保利集团有限公司控股的房地产上市公司,也是后者旗下房地产业务的主要运作平台。经过近30年发展,已形成以不动产投资开发为主,综合服务与不动产金融为翼的业务板块布局。

2020年,疫情对房地产行业造成一定冲击,行业政策、流动性等经历了从宽松扶持到定向收紧的转换,房地产行业延续市场分化趋势。全国商品房销售金额17.36万亿元,同比增长8.7%,增速较2019年同期增长2.2个百分点。

保利地产去年自4月份起连续8个月单月销售额创历史新高,全年实现签约金额5028.48亿元,同比增长8.88%,与全国商品房销售额增速相当,但不管从纵向上来看还是从“招保万金”横向比较来看,表现均不能算好看。

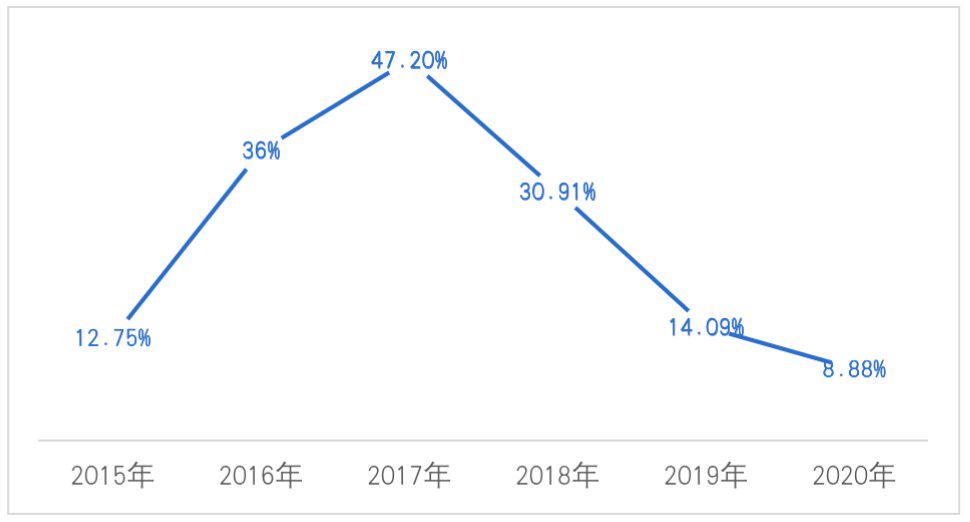

纵向上,保利地产签约金额增速2015年—2019年依次为12.75%、36%、47.2%、30.91%、14.09%,自2018年起逐年放缓。2020年进一步降至个位数,为过去6年最低水平。在“三道红线”“房地产贷款集中度管理制度”等行业长效机制制约下,房企原有高杠杆的经营模式受到冲击,规模扩张速度是否会进一步放缓?对于《投资时报》研究员提出的上述问题,目前保利地产尚未予以回应。

横向上,2020年龙头之一的中国恒大(3333.HK)合约销售额同比增长20.3%,四大传统房企中的万科A(000002.SZ)房地产业务销售金额超7000亿元,同比增长11.6%,金地集团(600383.SH)销售额同比增长15.23%,均高于保利地产增速。

在2012年,保利地产签约金额突破千亿元,行业排行第三。随后其排名节节后退,2015年甚至跌出前五,之后几年则稳居在第五位。有公开报道显示,2017年12月,保利地产表示未来两至三年要重回行业前三。在“回三”的路上,其在2019年上半年一度上升至第四位,但最终还是被融创中国(1918.HK)超越,全年销售额回落至第五。

2020年,保利地产销售规模仍为行业“老五”,与排名第三的万科相差约2000亿元,“重回前三”的目标依然未能如愿。行业前三的碧桂园(2007.HK)、中国恒大和万科,销售规模已是7000亿元以上级别。

保利地产2015年以来签约金额同比增速

数据来源:公司财报

营收增速掉队

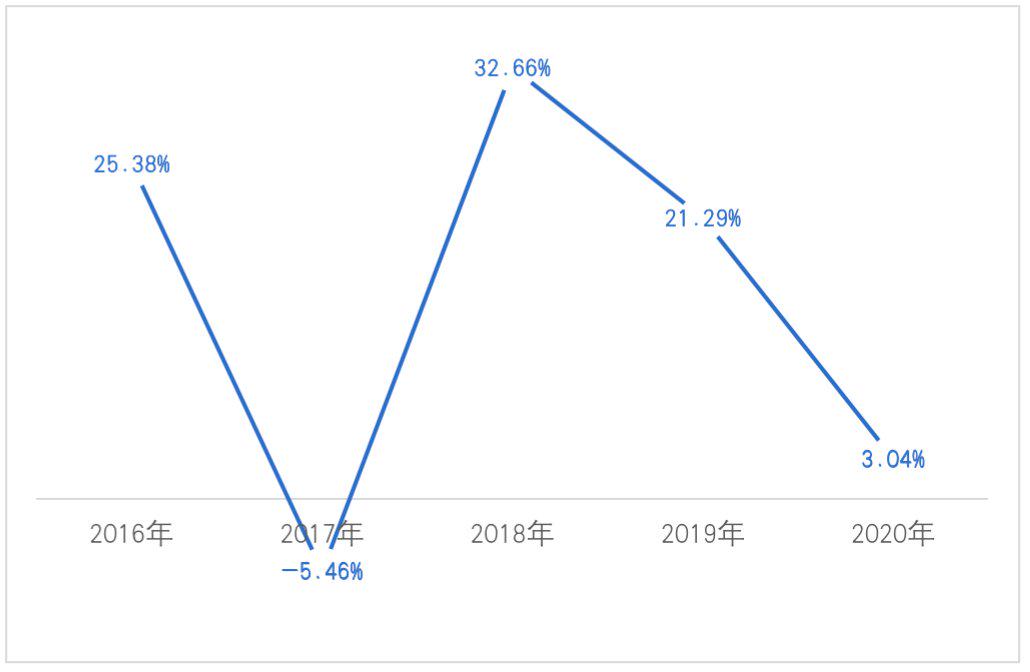

保利地产2020年年报显示,去年该公司实现营业收入2430.95亿元,同比上升3.04%,归母净利润为289.48亿元,同比增长3.54%,增速分别较2019年下滑18.25个百分点和44.36个百分点。纵观其过去几年的业绩数据发现,其营业收入增速自2019年开始逐年下滑,而归母净利润增速则骤降至2017年以来最低。

与同行相比表现如何?《投资时报》研究员注意到,在“招保万金”中,2020年万科A、招商蛇口、金地集团营业收入分别增长13.92%、32.71%、32.42%,保利地产垫底。在销售规模排名前列的龙头房企中,除万科外,融创中国、中国恒大的营收增速也要高于保利地产。

在营业收入增速下滑的同时,保利地产毛利率也在走低。2020年,该公司毛利率为32.59%,同比下降2.38个百分点。保利地产解释称,主要由于2017年至2018年获取的高地价项目成为结转主力,相应拉低利润率水平。

据了解,保利地产坚持房地产开发为主业,两翼业务则是其重点培育的相关多元化板块,覆盖物业管理、销售代理、商业管理等十余个综合服务板块,以及以房地产基金、普惠金融为主的不动产金融平台。2020年,其房地产销售业务毛利率同比减少1.9个百分点,而其他业务毛利率大幅减少8.2个百分点。至于其他业务中究竟是哪些细分板块的毛利率在下滑,保利地产并没有详细说明。

此外,保利地产的现金流表现亦不甚理想。2020年其经营活动产生的现金流量净额同比下降了61.31%,而投资活动、筹资活动产生的现金流量净额则延续净流出状态。

保利地产过去五年营业收入增速

数据来源:公司财报

短期偿债压力略有加大

2020年进入下半年后,宏观流动性边际收紧,“三道红线”政策试点推行。房地产行业融资监管趋严,房企资金面承压。

截至2020年末,保利地产剔除预收账款后的资产负债率为68.74%,净负债率为56.55%,现金短债比为1.82,均符合“三道红线”中绿档企业标准,其中剔除预收账款后的资产负债率离“红线”较近。身处绿档给了保利地产加杠杆的空间。就在年报发布后的4月21日,保利地发行2021年度第二期中期票据,发行金额为25亿元。

尽管“三道红线”均达标,但保利地产的短期偿债压力有所加大,现金短债比、流动比率和速动比率均出现微降。其中,流动比率由2019年的1.56降至1.51,速动比率则由0.59降至0.53。

与此同时,其财务费用在2020年增长22.39%,其中利息支出增幅达27.49%,债务成本已进一步侵蚀利润。

相关文章