标点财经研究员 黄凤清

2021年,资本市场改革持续深化。4月,深交所主板与中小板合并;9月,北京证券交易所成立;12月,中央经济工作会议提出要全面实行股票发行注册制。多层次资本市场架构正逐步完善。

随着注册制推进和北交所成立,企业IPO体量上升。但另一方面,监管趋严。Wind数据显示,2021年IPO审核通过率仅88.07%,不及2020年的通过率(95.08%),且为过去三年最低。

在多重因素的共同作用下,2021年成功发行的新股募资规模同比增长近25%。在IPO发行中担任重要角色的券商,承销保荐收入亦整体水涨船高,但座次出现明显变化。

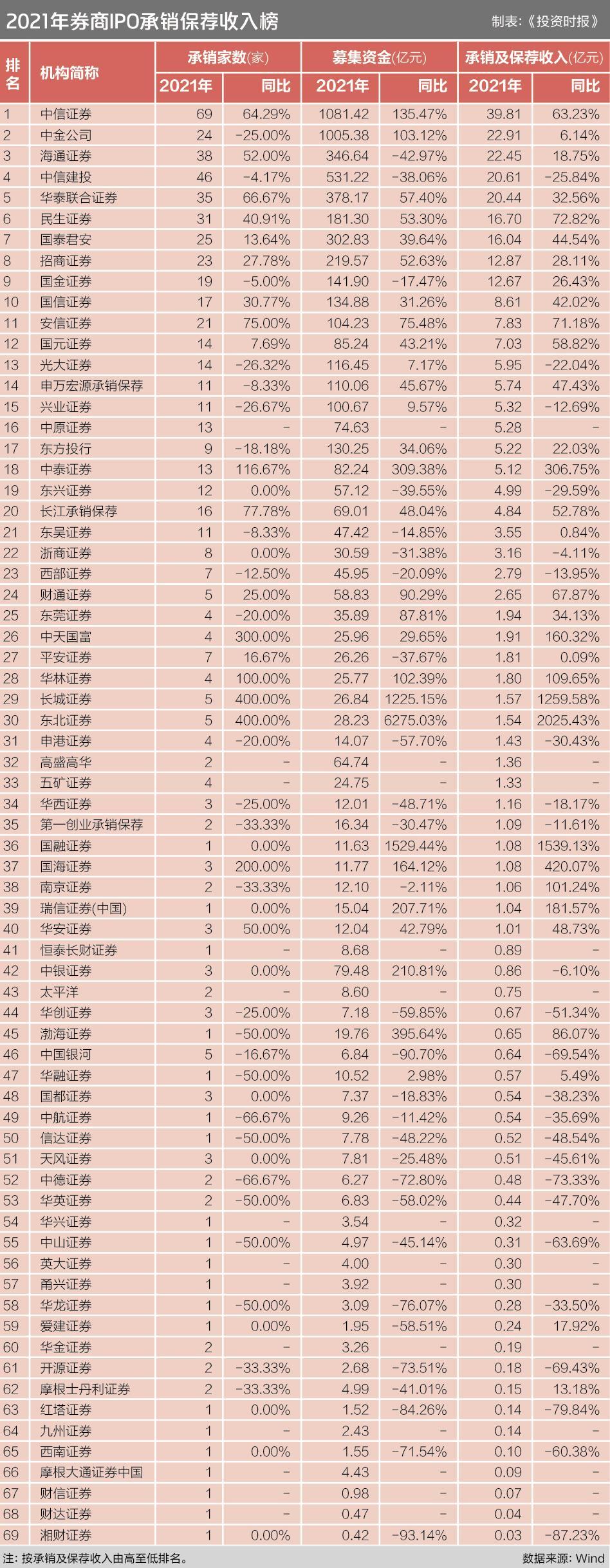

根据Wind数据,标点财经研究院联合《投资时报》对券商2021年A股IPO项目承销情况(按发行日统计,下同)进行了统计分析,并按照IPO承销保荐收入由高至低排名,推出《券商IPO承销保荐收入排行榜》。

统计结果显示,2021年共有69家券商分享近300亿元的IPO承销保荐收入,助力发行企业实现了约6030亿元的募资总额。

其中,中信证券(600030.SH)、中金公司(601995.SH)、海通证券(600837.SH)等9家券商的IPO承销保荐收入均超过10亿元。与此同时,有29家券商不足1亿元,包括湘财证券、财达证券(600906.SH)、财信证券、红塔证券(601236.SH)等。

与2020年相比,中信建投(601066.SH)、西部证券(002673.SZ)等24家券商2021年的IPO承销保荐收入出现不同程度的缩水。此外,在2020年度参与分食IPO承销“蛋糕”的券商名单中,有8家在2021年名单中消失。

需要说明的是,在计算时,承销金额和承销收入按照承销商实际配额统计,若没有公布实际配额,则按联席主承销商数量做算术平均分配。

中信证券摘冠

标点财经研究员根据Wind数据统计得出,2021年券商IPO承销项目总募资金额为6030.01亿元,同比增长24.65%;承销保荐收入合计295.74亿元,同比增长22.56%。

当中,中信证券成为最大赢家。Wind数据显示,2021年成功发行的IPO公司中,中信证券参与承销的数量达69家之多,承销金额合计1081.42亿元,承销保荐收入达39.81亿元,座次由2020年的第二位上升至首位。

值得一提的是,中信证券上述三项指标在2021年均出现较大幅度的增长,该公司也是唯一一家2021年IPO承销保荐收入超过30亿元的券商。纵观2021年上市的A股公司,中国电信(601728.SH)、三峡能源(600905.SH)以及百济神州-U(688235.SH)的募资金额均达到百亿元以上(分别为479.04亿元、227.13亿元、221.6亿元),而这3家上市公司的主承销商名单中,中信证券无一缺席。

中金公司以22.91亿元的IPO承销保荐收入位居第二,较2020年上升1位。在2021年成功发行的IPO公司中,中金公司参与承销的有24家,较2020年有所减少,但承销金额却达到1005.38亿元,同比翻倍。Wind数据显示,中金公司2021年最大一笔IPO承销保荐收入来自承销大全能源(688303.SH)IPO,收入达3.44亿元。此外,中金公司同样参与了中国电信、百济神州-U的首发上市承销。

海通证券2021年IPO承销保荐收入与中金公司相当,以22.45亿元位列第三。紧随其后的是中信建投证券,2021年IPO承销保荐收入为20.61亿元,座次由2020年的第一滑落至第四。

除上述4家券商外,2021年IPO承销保荐收入在10亿元以上的还有华泰联合证券、民生证券、国泰君安(601211.SH)、招商证券(600999.SH)和国金证券(600109.SH),分列第五至九位。此外,国信证券(002736.SZ)以8.61亿元排名第十。

标点财经研究员注意到,榜单前十券商IPO承销保荐收入合计达到193.1亿元,在整体中的占比高达65.3%。

后十收入占比不足0.4%

与前十相比,榜单尾部券商的IPO承销保荐收入则是另一番景象。有29家券商2021年尽管在IPO承销上亦分得一杯羹,但承销保荐收入均不足亿元,其中18家更是在0.5亿元以下。

居于榜尾的是湘财证券,2021年仅在宏华数科(688789.SH)上市项目中分得324.2万元的承销保荐收入,不及榜首的千分之一。而在2020年,湘财证券尽管也只有一个IPO项目成功发行,但承销保荐收入有0.25亿元。

除了湘财证券之外,财达证券、财信证券、摩根大通证券中国2021年IPO承销保荐收入也均低于0.1亿元,分别为0.04亿元、0.07亿元和0.09亿元。

其中,财达证券是凯腾精工(871553.BJ)的主承销商,凯腾精工于2021年8月在精选层成功上市。资料显示,财达证券2012 年 6 月获得证券承销业务资格,2018年—2020年股票承销与保荐业务的手续费及佣金净收入分别为0万元、1.89万元、10万元,几乎可以忽略不计。

榜单排名后十的券商还有西南证券(600369.SH)、九州证券、红塔证券、摩根士丹利证券、开源证券、华金证券,2021年IPO承销保荐收入均在0.2亿元以下,依次为0.1亿元、0.14亿元、0.14亿元、0.15亿元、0.18亿元和0.19亿元。

后十位券商2021年IPO承销保荐收入合计只有1.14亿元,在整体中的占比仅为0.38%,与前十有着天壤之别,可见差距之悬殊。

8家券商退出榜单

与2020年对比可以发现,榜单座次出现明显变动,主要是受各家券商IPO承销保荐收入的增减所影响。如排名下降3位的中信建投,2021年IPO承销金额同比下降了38.06%,承销保荐收入同比缩水25.84%。

实际上,在榜单中,有24家券商的IPO承销保荐收入出现了下降,占比超过1/3。排在榜尾的湘财证券2021年IPO承销保荐收入大幅缩减87.23%,红塔证券、中德证券降幅也在七成以上,分别下降79.84%、73.33%。还有5家券商的降幅高于50%,包括中国银河(601881.SH)、开源证券、中山证券、西南证券和华创证券,2021年IPO承销保荐收入分别下降69.54%、69.43%、63.69%、60.38%、51.34%。

上述8家券商中,有5家券商2021年成功发行的IPO承销项目数量较2020年出现下降,其余3家券商则与2020年持平。

标点财经研究员注意到,在2020年的IPO承销“成绩单”中,有8家券商在2021年颗粒无收,直接退出榜单。这8家承销商分别为万联证券、国开证券、东海证券(832970.NQ)、方正承销保荐、瑞银证券、首创证券、广发证券(000776.SZ)、德邦证券。其中,德邦证券2020年有松井股份(688157.SH)、耐普矿机(300818.SZ)两个IPO承销项目成功发行上市,共获得0.72亿元承销保荐收入,而2021年“战绩”为0。

当然,也有不少券商的IPO承销保荐收入在2021年得到大幅改善。如长城证券(002939.SZ)、国融证券、东北证券(000686.SZ),2021年IPO承销保荐收入同比增幅均超过10倍甚至达到20倍。

相关文章