齐鲁银行由于发行价较高,需发布投资风险特别公告,发行时间递延。该行2020年归属于母公司股东的净利润同比增7.74%。不过,其信用减值损失同比增11.05%。同时,该行近两年净息差及核心一级资本充足率持续下降

《投资时报》研究员 田文会

作为首家在新三板挂牌的城商行,齐鲁银行股份有限公司(下称齐鲁银行,601665.SH)如今转板即将大功告成,上市在即。

齐鲁银行招股书显示,该行今年一季度归属于母公司股东的净利润为7.53 亿元,同比增长8.21%。该行2020年归属于母公司股东的净利润为25.19亿元,同比增7.74%。不过,其当年信用减值损失为27.26亿元,同比增11.05%。

同时,齐鲁银行近两年息差也持续下降。2018年—2020年,该行净利息收益率分别为2.29%、2.27%、2.15%。

2018年末—2020年末及今年一季度末,齐鲁银行不良率分别为1.64%、1.49%、1.43%、1.40%,持续下降。不过,《投资时报》研究员也注意到,2020年,该行核销贷款10.07 亿元,同比增40.84%。

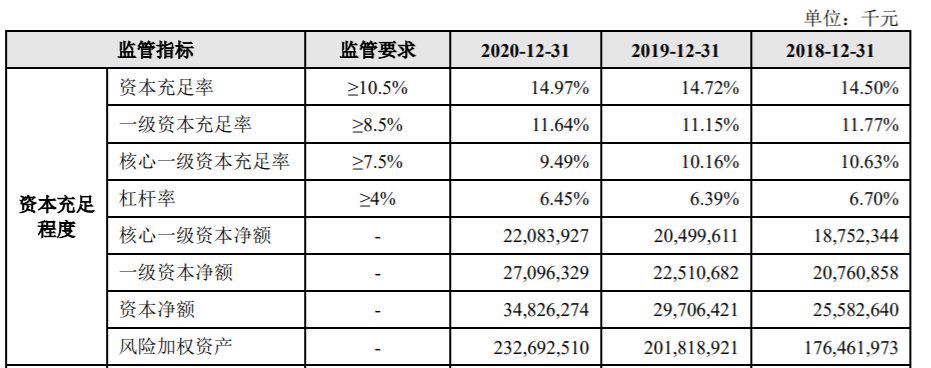

同时,2018年末—2020年末,齐鲁银行的资本充足率虽然逐渐上升,但核心一级资本充足率却持续下降。

据齐鲁银行招股书,该行发行价格为5.36元/股,对应的2020年扣非前后孰低摊薄后市盈率为10.28倍,高于中证指数有限公司发布的最近一个月行业平均静态市盈率6.77倍,也高于可比公司平均静态市盈率8.42倍。存在未来估值水平向行业平均市盈率回归、股价下跌给新股投资者带来损失的风险。

齐鲁银行则对《投资时报》表示,该行此次发行遵循市场化定价原则,在初步询价阶段由网下机构投资者基于真实认购意图报价,发行人与保荐机构(主承销商)根据初步询价结果情况并综合考虑发行人所处行业、市场情况、同行业上市公司估值水平、募集资金需求及承销风险等因素协商确定发行价。

齐鲁银行公告,根据《关于加强新股发行监管的措施》等相关规定,该行将在网上申购前三周内连续发布投资风险特别公告,公告的时间分别为 2021年5月14日、2021年5 月21日和2021年5月28日,后续发行时间安排将会递延。原定于2021年5月17日进行的网上、网下申购将推迟至2021年6月7日。

据《关于加强新股发行监管的措施》,如拟定的发行价格(或发行价格区间上限)对应的市盈率高于同行业上市公司二级市场平均市盈率,发行人和主承销商应在网上申购前三周内连续发布投资风险特别公告,每周至少发布一次。

齐鲁银行归母净利润及增长率(单位:亿元)

数据来源:Wind

净息差下降

齐鲁银行近两年业绩保持较好增长,值得注意的是信用减值损失的增长及息差下降。

招股书显示,2018年—2020年,该行归属于母公司股东的净利润分别为21.52亿元、23.38亿元、25.19亿元,2019年和2020年同比分别增8.61%和7.74%。

2020年,该行营业收入为79.36亿元,同比增7.14%;营业支出为50.87亿元,同比增7.42%。

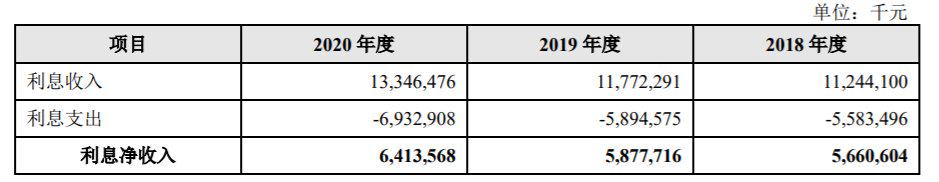

营业收入中,该行利息净收入为64.14亿元,同比增9.12%;手续费及佣金净收入为6.3亿元,同比增41.47%;投资收益为8.22亿元,同比增6.58%。但是,公允价值变动损益为0.21亿元,同比降53.58%。

公允价值变动损益中,交易性金融资产公允价值变动损益为0.21亿元,同比降49.82%。

齐鲁银行对《投资时报》表示,该行公允价值变动损益主要来自于交易性金融资产及衍生金融工具的价值变动。

该行2020年营业支出中,业务及管理费为22.77亿元,同比增4.92%;信用减值损失为27.26亿元,同比增11.05%。

业务及管理费中,工资性费用为13.04亿元,同比增3.97%。信用减值损失中,发放贷款和垫款减值损失为19.45亿元,同比增8.86%;金融投资减值损失为3.66亿元,同比增7.31%。

齐鲁银行近两年息差也持续下降。2018年—2020年,齐鲁银行净利息收益率分别为2.29%、2.27%、2.15%。

齐鲁银行称,2020 年净息差较 2019 年下降 0.12 个百分点,主要原因一是2020 年市场利率下行,资产收益率下降;二是交易性金融资产日均规模较去年增加且其持有期间的利息收入在投资收益科目核算,从而带动净息差下降。

2019年净息差较2018年小幅下降,主要原因为:2019年起该行采用新金融工具准则,交易性金融资产持有期间的利息收入调整至投资收益科目核算。

据齐鲁银行招股书,今年一季度,该行归属于母公司股东的净利润为7.53亿元,同比增长 8.21%;营业收入为22.32亿元,同比增长14.36%。同时,该行预计今年上半年,其归属于母公司股东的净利润区间为14.4亿元至14.9亿元,同比增幅区间在10%至13%;营业收入区间为43.5亿元至44.8亿元,同比增幅区间在11%至14%。

齐鲁银行利息净收入情况

数据来源:招股说明书

核销力度加大

资产质量方面,齐鲁银行不良率近几年不良率持续下降,不过,其核销贷款波动较大。

2018年末—2020年末,齐鲁银行不良率分别为1.64%、1.49%、1.43%,近两年下降,不过,2018年—2020年,该行核销贷款分别为10.11亿元、7.15亿元、10.07 亿元,相应期末转让债权余额分别为9.22亿元、3.84亿元、7.96亿元。2020年,核销贷款和转让债权加大,核销贷款和期末转让债权余额同比分别增40.84%和107.29%。

齐鲁银行对《投资时报》表示,报告期内,该行在财政部《金融企业呆账核销管理办法》指导下组织呆账认定核销工作,不良贷款核销工作平稳开展。报告期内针对内外部经济形势复杂多变,银行业资产质量持续承压的情况,面对不良贷款加速暴露的风险,监管层面要求金融机构采取多元化处置方式加快不良贷款处置进度的要求,该行有序开展不良贷款债权转让工作。

2018年末—2020年末,齐鲁银行的资本充足率分别为14.50%、14.72%、14.97%,一级资本充足率分别为11.77%、11.15%、11.64%,核心一级资本充足率分别为10.63%、10.16%、9.49%。虽然资本充足率上升,但核心一级资本充足率持续下降。

据招股书,齐鲁银行此次募集资金在扣除发行费用后,将全部用于补充该行核心一级资本,提高该行资本充足水平,金额约为24.16亿元。

齐鲁银行资本充足率指标

数据来源:招股说明书

相关文章